Meccanica strumentale: alta tecnologia, brand scarso

Con un valore globale di 1.600 miliardi di euro, la meccanica strumentale conta per il 9% del commercio internazionale di merci.

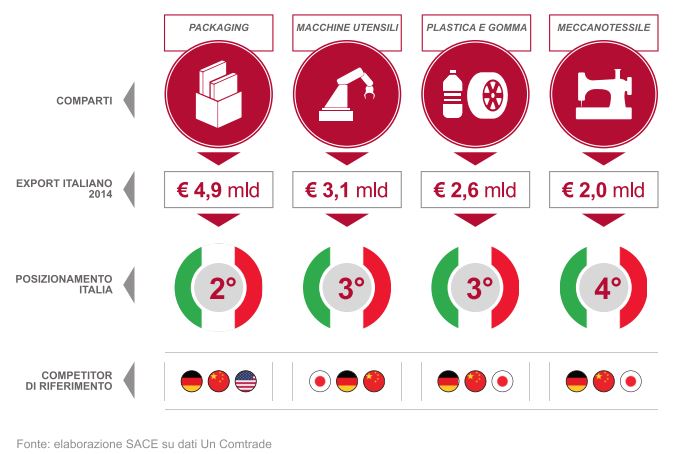

L’Italia esporta per circa 82 miliardi di euro, 5° nella classifica mondiale, preceduta da Cina, Germania, USA e Giappone. Nel comparto delle macchine per il packaging l’Italia è seconda, terza per la lavorazione di plastica e gomma, quarta per i macchinari tessili.

Le medio-piccole dimensioni delle imprese (19 addetti) a gestione familiare, non influiscono sulla capacità di innovare e sulla apertura a nuove geografie mentre la solidità patrimoniale è frutto dell’autofinanziamento: tra il 2007 e il 2014 il grado di patrimonializzazione è aumentato dal 24% al 29,4% e la leva finanziaria è diminuita dal 4,2 al 3,4%04.

Una recente indagine condotta da SACE su 222 imprese italiane del settore (con più di 50 dipendenti, fatturato medio annuo superiore ai 50 milioni di euro, per l’85% nel Nord Italia e per un terzo operative nel settore macchine utensili, robot e automazione), ha fatto emergere alcuni tratti distintivi, come la personalizzazione del prodotto e l’alto contenuto tecnologico, ma anche svantaggi competitivi in termini di brand e pricing.

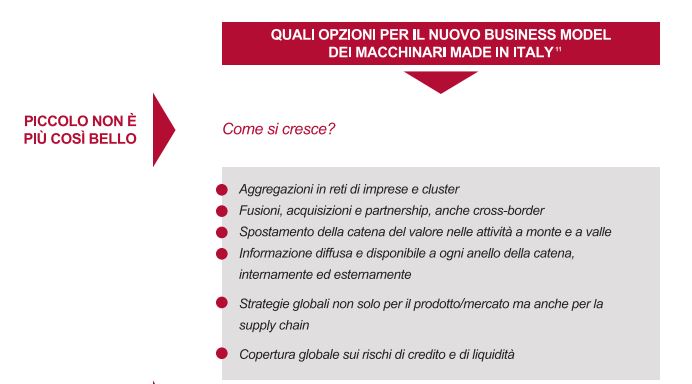

La crescita sarebbe limitata dalla dimensione e scarsa apertura a fonti di capitale non bancario mentre le opportunità sarebbero elevate in diversi Paesi, tra cui Usa, Spagna e Polonia, ma anche UAE, India e Messico. Per le aziende con più di 100 addetti i principali concorrenti sono prevalentemente stranieri, in gran parte tedeschi, cinesi e statunitensi.

Lo studio, intitolato ‘Obiettivo 100 miliardi: welcome to the machine’, analizza i tratti distintivi da rafforzare, gli ostacoli da superare e le destinazioni da presidiare per consentire alle aziende della meccanica di raggiungere il valore di 100 miliardi di export (dagli 82 attuali) entro il 2019. Viene sottolineato come la competizione si giochi sullo scenario internazionale ma la catena di fornitura sia prevalentemente nazionale. E il costo di fornitura incide per oltre il 50% del costo totale del prodotto finito.

Il nuovo paradigma, ispirato agli standard tedeschi e statunitensi, richiede alle aziende di incorporare nel Made in Italy più efficienza, innovazione e managerialità.

Le imprese della meccanica strumentale sono più piccole rispetto alla media dei competitor esteri. Ma quelle che hanno superato la crisi economica hanno un fatturato superiore ai 50 milioni di euro e hanno rivolto i propri sforzi commerciali all’estero verso geografie meno tradizionali, come America Latina e Africa, grazie a una maggiore capacità di gestire i rischi e i costi dei mercati più complessi. Per cogliere queste opportunità è necessario dotarsi di una strategia complessiva di copertura e gestione dei rischi.

Le imprese del settore si distinguono per l’alto grado di personalizzazione dei prodotti e l’elevato contenuto tecnologico dei macchinari, elementi giudicati insufficienti a creare un brand Made in Italy riconosciuto a livello internazionale: il brand si costruisce non solo sulle caratteristiche del catalogo e sull’innovazione di prodotto, ma anche sull’efficienza produttiva e sull’innovazione di processo, che consentono di tenere bassi i costi e offrire prezzi competitivi, mantenendo standard qualitativi elevati.

Le imprese che hanno investito nelle tecnologie dell’Industria 4.0 hanno registrato una performance migliore in termini di redditività delle vendite rispetto a quelle che non hanno fatto alcun investimento nel digital manufacturing. La Germania, ha siglato il suo piano Industrie 4.0 nel 2011 mentre l’Italia ha presentato il piano “Industry 4.0, la via italiana per la competitività del manifatturiero” nel 2016, puntando sul rilancio degli investimenti industriali e in R&S, gestione dei big data, formazione delle competenze, canalizzazione delle risorse finanziarie.

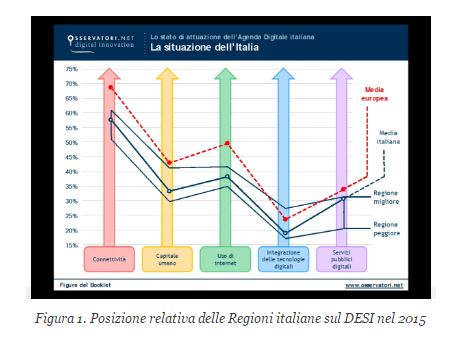

Secondo uno studio condotto dall’Osservatorio Agenda Digitale del Politecnico di Milano, tutta l’Italia è in ritardo digitale ma non si rilevano grandi differenze tra le regioni. Analizzando le 5 aree di cui si compone il DESI (Digital Economic and Society Index), il gap maggiore si registra nella connettività (la peggiore regione italiana dista 18 punti percentuali dalla media europea), segue l’area uso di internet (gap del 15%) e le aree capitale umano e servizi pubblici digitali (13% di divario); l’area integrazione delle tecnologie digitali vede invece 5 Regioni settentrionali con un valore superiore rispetto alla media europea.